法人や個人事業主の方。

パソコンを購入したときに、

何の勘定科目を使うか悩んでいませんか??

パソコンの購入は、

その金額や状況に応じて幾通りもの選択肢が存在します。

具体的には、消耗品、一括償却資産、少額減価償却資産、固定資産の4パターン!!

それぞれ特徴が異なるので、

皆さんにとって一番お得な方法を選択してください。

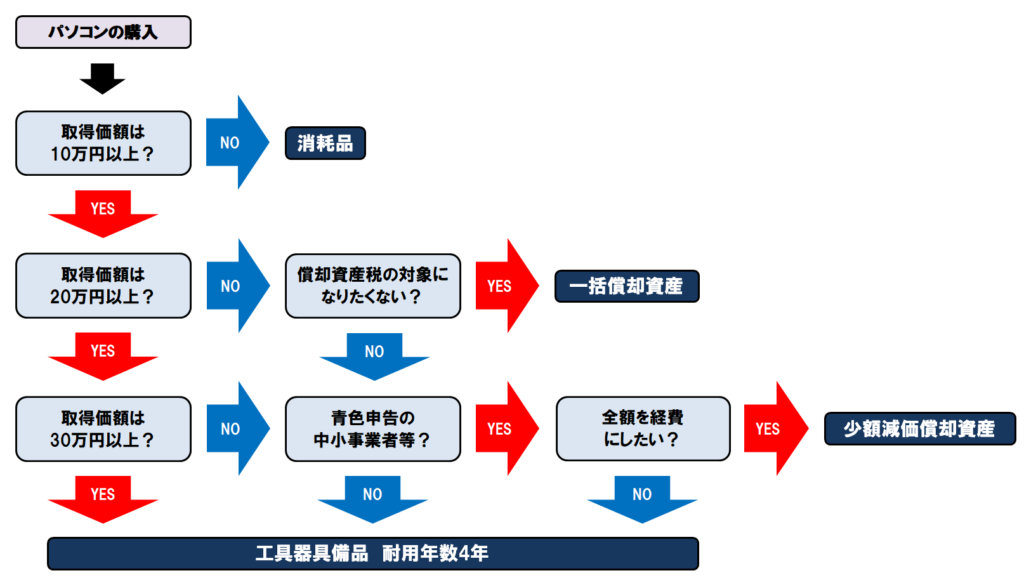

今回は、パソコンを購入した場合の経理処理をフローチャートを用いて確認していきます。

分かりにくい処理も、フローチャートを用いることで

頭の中が整理されるのでおすすめです。

パソコンを購入した場合の経理処理

パソコンを購入した場合のフローチャート

パソコンを購入した場合の経理処理について、フローチャートを作成しました。

パソコンの取得価額に応じて、消耗品、一括償却資産、少額減価償却資産、固定資産を選択することができます。

パソコンの取得価額とは

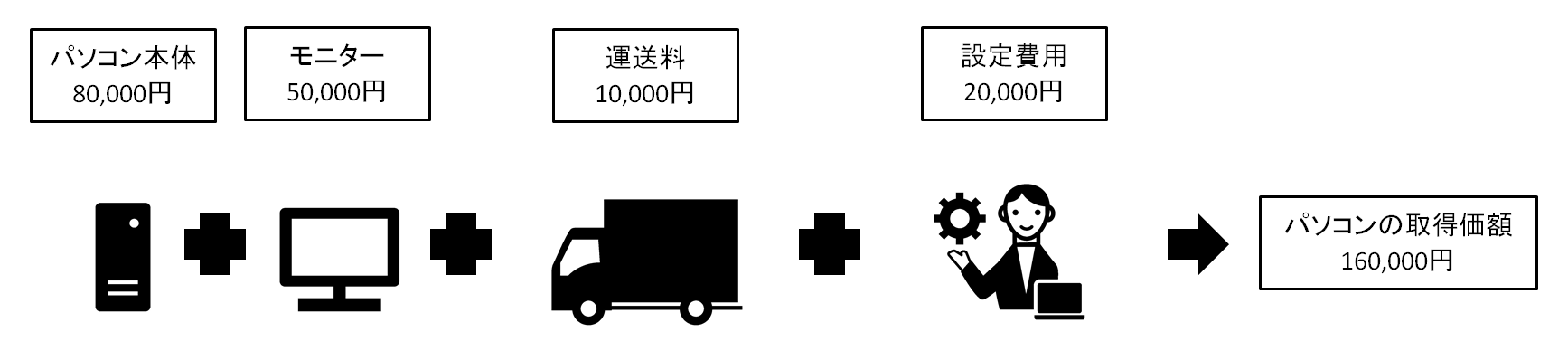

パソコンの取得価額は、「本体価格」と「付随費用」の合計額をいいます。

まず、パソコンの本体価格とは、パソコン本体と1セットで使用するすべてのものの価格です。

つまり、デスクトップ型のパソコンを購入した場合、

モニターと本体とを明らかに一式で使用するときは、この2つを1セットとして考えます。

例えば、パソコンの本体が8万円、パソコンのモニターが5万円の場合。

パソコンの本体価格は、13万円(8万円+5万円)となるわけです。

そして付随費用とは、「事業に使うために直接払った費用」や「資産を購入するために使った費用」のことです。

難しく考えずに、パソコンを使うためにかかった費用とお考え下さい。

例えば、パソコンの運送料や設定費用などが付随費用に該当します。

パソコンの本体価格が13万円で、運送料が1万円、設定費用が2万円かかった場合。

このパソコンの取得価額は16万円(13万円+1万円+2万円)となります。

また消費税の取り扱いについて、税抜処理の場合は税抜価額、そして税込処理の場合は税込価額となります。

消耗品で処理する場合

パソコンの取得価額が10万円未満の場合は、消耗品として経理処理します。

勘定科目としては、消耗品費、事務消耗品費などを使用します。

なお、取得価額が10万円未満であっても、固定資産に計上して減価償却していく

経理処理を選択することはできます。

一括償却資産で処理する場合

パソコンの取得価額が10万円以上20万円未満の場合には、一括償却資産で処理することができます。

一括償却資産は青色申告でなくても選択することができ、

償却資産税の対象とはならないというメリットがあります。

一括償却資産の場合は、3年かけて減価償却していくこととなります。

少額減価償却資産で処理する場合

パソコンの取得価額が30万円未満の場合は、少額減価償却資産で処理をすることができます。

少額減価償却資産とは、簡単に言うと消耗品のように一括で経費として処理する形です。

ただし、少額減価償却資産は青色申告の場合のみ選択することができ、白色申告の場合は選択できません。

また、少額減価償却資産を選択できるのは「中小企業者等」のみです。

従業員が1,000人を超えていたり、資本金が1億円を超えている場合は対象外なので注意しましょう。

固定資産で処理する場合

パソコンの取得価額が30万円以上の場合や、白色申告で20万円以上の場合、

そして上記以外の方法を選択しない場合などには、工具器具備品として固定資産に計上します。

パソコンの法定耐用年数は4年となっています。

まとめ

いかがでしょうか。

パソコンを購入した場合の経理処理には、幾通りもの選択肢がでてきます。

節税にもつながりますので、ぜひ確認してみてください。

他の資産の耐用年数はこちらの記事に書いています。

ぜひご覧ください。

POSレジの勘定科目と法定耐用年数って、

ご存知でしょうか。

ちなみにPOSというのは、

『Points of sales』の略で、

販売時点の情報管理という意味です。

[…]

プロジェクターの勘定科目と法定耐用年数って、

ご存知でしょうか。

正解は…

勘定科目 ⇒ 器具備品

法定耐用年数 ⇒ 5年

です。

今回は、プロジェクターの勘定科目[…]

ソファの勘定科目や法定耐用年数って、

ご存知ですか??

正解は…

勘定科目 ⇒ 器具備品

法定耐用年数 ⇒ 接客業用なら5年、それ以外は8年

です!!

&n[…]

実務において、判断に迷った法定耐用年数、

クライアントによく質問される法定耐用年数、

個人的に気になった法定耐用年数などをまとめました。

アパートの耐用年数

[sitecard subtitle=関連記事[…]

最後まで読んでいただき、ありがとうございました。