建設業をされている場合、

簡易課税の事業区分は第何種となるでしょうか。

正解は…

建設資材を自己調達している場合 → 第3種

建設資材が元請から有償提供される場合 → 第3種

建設資材が元請から無償支給される場合 → 第4種

解体工事や足場組立などの建設業の場合 → 第4種

となります。

今回は、建設業の簡易課税の事業区分

について説明します。

建設業の簡易課税の事業区分は第何種??

建設業の簡易課税の事業区分は第何種??

建設業をされている方の売上高は、

基本的に消費税の課税対象となります。

それでは建設業の簡易課税の事業区分は

第何種になるでしょうか。

正解は…

建設資材を自分で調達するか、

元請から建設資材が有償支給されるか、

元請から建築資材が無償支給されるかで異なります。

また解体工事や足場組立などの建設業の場合は

基本的に簡易課税の事業区分は第4種となります。

具体的には、

建設資材を自己調達している場合 → 第3種

建設資材が元請から有償提供される場合 → 第3種

建設資材が元請から無償支給される場合 → 第4種

解体工事や足場組立などの建設業の場合 → 第4種

となります。

建築資材を自己調達している場合

建築資材を自己調達している場合、

簡易課税の事業区分は第3種となります。

建設業の基本的な形ですね。

建設資材が元請から有償支給される場合

建築資材が元請から有償支給される場合、

簡易課税の事業区分は第3種となります。

建築資材を自己調達する場合とほぼ同じです。

注意したいのが有償支給される建築資材の代金が、

工事代金と相殺されているときです。

例えば、次の建築工事の場合。

工事代金 10,000千円

建築資材 6,000千円

差引入金 4,000千円

差引入金された4,000千円を売上として計上するのではなく、

建築資材を相殺する前の工事代金10,000千円を、

消費税の課税売上として計算しなければなりません。

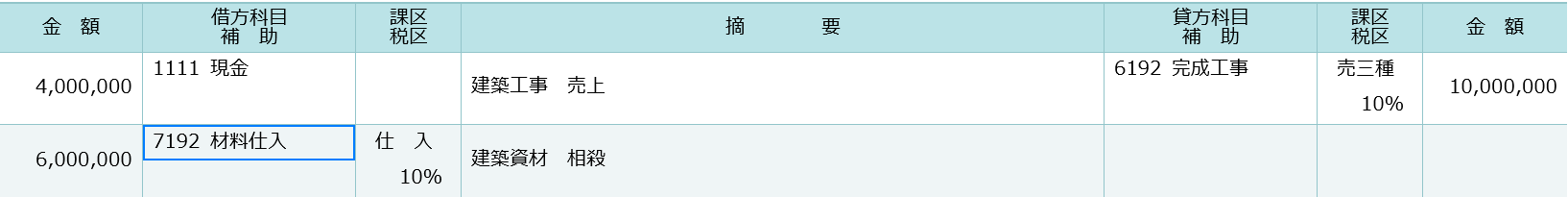

仕訳にすると以下の通りです。

実務において建築代金の相殺はよく見かけるので、

注意が必要です。

必ず相殺前の工事代金総額で消費税の計算をしましょう。

建築資材が元請から無償支給される場合

建築資材が元請から無償支給される場合、

簡易課税の事業区分は第4種となります。

建築資材が無償支給されるということは、

いわゆる役務の提供を行っていると考えるためです。

ここでいう建築資材は釘や工具などの補助的なものは含みません。

あくまで主要な建築資材が無償支給されるかどうかで判断します。

解体工事や足場組立などの建設業の場合

解体工事や足場組立などの建設業の場合、

簡易課税の事業区分は第4種となります。

建築資材の調達の有無は関係ありません。

解体工事や足場組立などの建設業は、

いわゆる役務の提供と考えられるためです。

まとめ

いかがでしょうか。

建設業の簡易課税の区分は、

基本的に第3種か第4種となります。

建築資材を有償で調達して、

物を作って引き渡す場合は第3種となり、

それ以外は第4種となるイメージです。

間違えないように気を付けましょう。

実務において判断に迷った簡易課税の事業区分、

クライアントによく質問される簡易課税の事業区分、

個人的に気になった簡易課税の事業区分などをこちらにまとめました。

良かったらご覧ください。

実務において判断に迷った簡易課税の事業区分、

クライアントによく質問される簡易課税の事業区分、

個人的に気になった簡易課税の事業区分をまとめました。

不動産賃貸業の簡易課税の事業区分

[sitecard […]

最後まで読んでいただき、ありがとうございました。