太陽光発電システムの勘定科目と法定耐用年数って、

ご存知でしょうか。

正解は…

勘定科目 ⇒ 機械装置

法定耐用年数 ⇒ 生産される製品が属する業種によって異なる

です。

機械装置の法定耐用年数は、

その機械装置によって生産される製品が何の業種に属するか

によって判定されます。

同じ太陽光発電設備であっても、

生産する製品が属する業種によって、

異なる法定耐用年数が適用されるわけです。

太陽光発電システムの経理処理まとめ表

| 項目 | 内容 |

|---|---|

| 勘定科目 | 機械装置(または消耗品費) |

| 法定耐用年数 | 業種によって変わる(例:電気業用なら17年) |

| 取得価額が10万円未満 | 消耗品費として全額その年の経費にできる |

| 取得価額が20万円未満 | 一括償却を選択可能(3年で償却+償却資産税がかからない) |

| 取得価額が30万円未満 | 青色申告なら少額減価償却資産として一括経費OK |

なお取得価額の判定は税込処理なら「税込価格」で、

税抜処理なら「税抜価格」で行います。

固定資産の取得価額が10万円以上の場合には、

固定資産に計上しなければなりません。

この取得価額の10万円の判定は、

「税抜価額」と「税込価額」のどちらの金額で行うでしょうか??

[…]

今回は、太陽光発電システムの勘定科目と法定耐用年数について、

10万・20万・30万未満の処理を含めて説明します。

本記事はこんな方におすすめです

太陽光発電システムの勘定科目は「機械装置」

太陽光発電システムの勘定科目は、

『機械装置』を使用して資産に計上します。

なお太陽光発電システムの取得価額が10万円未満の場合には、

『消耗品』として経費処理することができます。

ちなみに太陽光発電システムは、

状況に応じて償却資産税の課税対象となるかどうかが異なります。

太陽光発電システムの償却資産税についてはこちらの記事で説明しています。

太陽光発電設備をお持ちの方へ。

太陽光発電設備は償却資産の課税対象となるのでしょうか??

正解は…

法人なのか、個人の事業用なのか、個人の住宅用なのか、

そして太陽光発電出力の[…]

太陽光発電システムの法定耐用年数は「業種」で変わる

太陽光発電システムの法定耐用年数は、

太陽光発電システムを使って生産される製品が何の業種に属するか

によって判定されます。

機械装置の法定耐用年数の判定方法はこちらの記事で説明しています。

機械装置の法定耐用年数の判定方法をご存知でしょうか。

機械装置の法定耐用年数は、

『その機械装置によって生産される製品が何の業種に属するか』

によって判定されます。

他の資産([…]

機械装置の法定耐用年数表はこちらです。

太陽光発電システムの場合は、

売電用として『電気業用設備』に該当することが多いかもしれません。

【例】売電のための太陽光発電システムの法定耐用年数は「17年」

例えば売電用として電気業用設備に該当する場合の、

太陽光発電システムの法定耐用年数は、『17年』を用いて計算します。

耐用年数表上の、

『機械装置』の、

『31電気業用設備』の、

『その他の設備』の、

『主として金属製のもの』

に該当します。

その他の業種(売電以外)の場合の法定耐用年数の考え方

売電用ではない場合は、

太陽光発電システムが最終的に生産するものが何の業種に属するかを考えて、

該当する年数を法定耐用年数表から探しましょう。

例えば工場の石油製品製造業用設備を稼働するために、

太陽光発電システムを設置する場合は…

太陽光発電システムが最終的に生産するものは、

石油製品となります。

したがって太陽光発電システムの法定耐用年数は、

石油製品製造業用設備として『7年』で計算するというわけです。

ちなみに耐用年数表に載っているのは、

その資産を『新品』で取得した場合の法定耐用年数です。

中古であればさらに法定耐用年数が短くなります。

「中古資産」の購入だと耐用年数は短くなる

購入したものが中古の場合は、

ぜひその資産の年式をご確認ください。

その資産の経過年数に応じて耐用年数は短くなります。

具体的には、

経過年数が法定耐用年数の全部を経過しているかどうかで、

計算方法が分かれます。

・法定耐用年数の全部を経過している場合

・法定耐用年数の一部を経過している場合

中古資産の耐用年数は、

こちらの記事でも解説しているのでご覧ください。

中古資産の耐用年数ってどう計算するかご存じでしょうか??

正解は…

その資産の経過年数に応じて計算する!!

です。

その資産の経過年数が長ければ長いほど、

つまり中古であ[…]

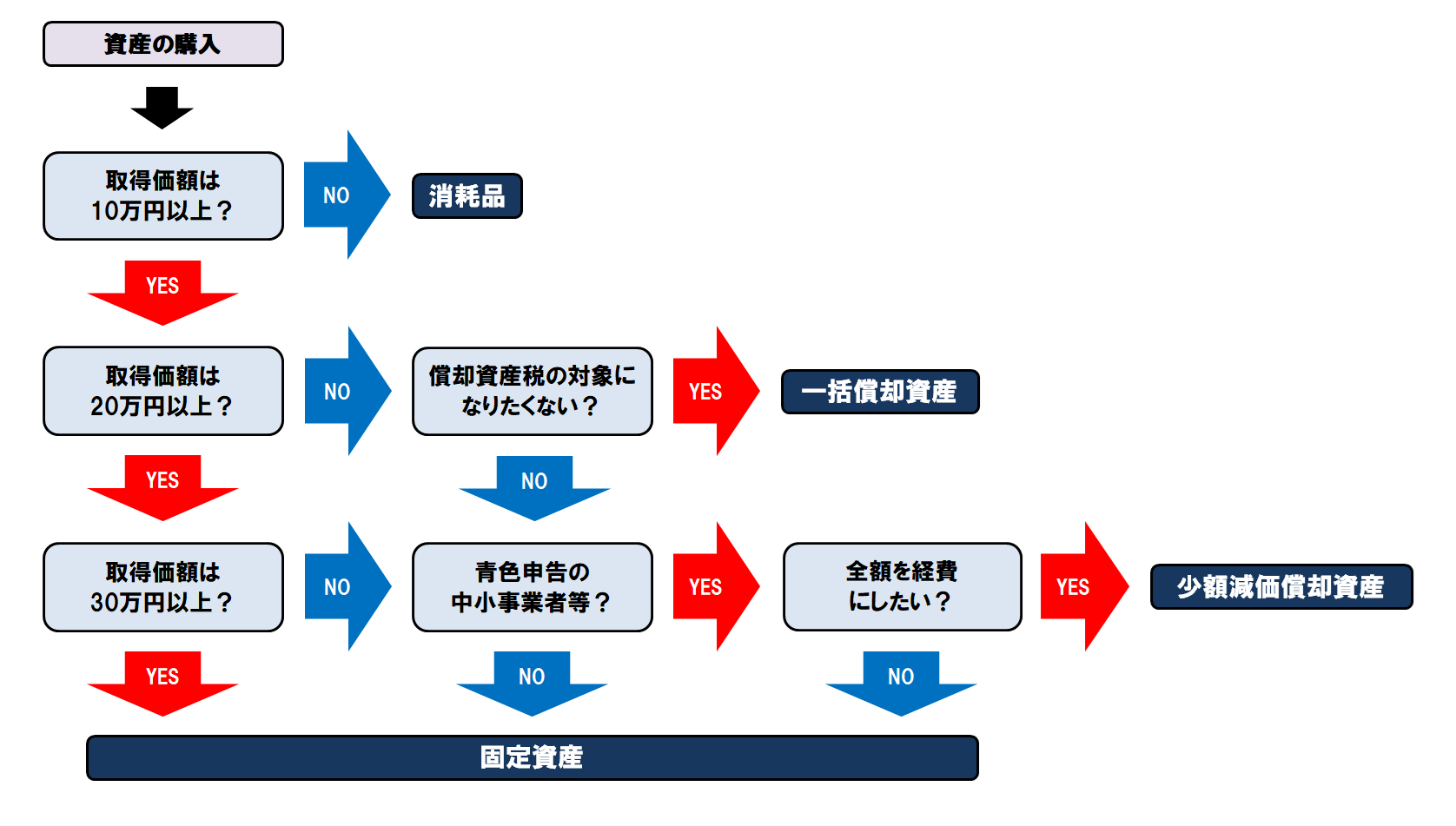

一括償却資産・少額減価償却資産の賢い選び方!

取得価額が10万円以上20万円未満の場合には、

一括償却資産として処理することができます。

一括償却資産を選択すると、

3年間で均等に経費にすることができます。

償却資産税が対象外になるという大きなメリットもあるので、

是非ご検討ください。

また取得価額が30万円未満の場合には、

少額減価償却資産として処理することができます。

少額減価償却資産を選択すると、

その年の経費に一括計上することができます。

一括償却資産とは違って、

償却資産税の対象にはなってきますが、

一括で経費にできるので節税にはつながります。

ただし青色申告でないと

少額減価償却資産を選択することはできないので注意が必要です。

資産を購入した時のフローチャート

資産を購入した時の流れをフローチャートにまとめました。

ここで迷うのが、「結局、どの方法が一番お得なの?」という点ですよね。

その年の所得税又は法人税の節税額を優先するなら「少額減価償却資産」、

毎年の税金を抑えたいなら「一括償却資産」…。

会社の利益状況等によって、最適な正解は異なります。

まとめ

太陽光発電システムの経理処理のポイントをまとめます。

・勘定科目は「機械装置」:10万円以上なら基本的に資産計上

・法定耐用年数は「業種」で変わる:例:電気業用(売電)なら17年

・中古ならもっと早い:最短で2年で経費にできる節税のチャンス

・取得価額が20万円未満なら「一括償却」、30万円未満かつ青色なら「少額減価償却」も選択可能

特に中古の太陽光発電システムを取得した場合は、節税のチャンスとなります。

他の資産の耐用年数はこちらの記事に書いています。

ぜひご覧ください。

蓄電システムの勘定科目と法定耐用年数って、

ご存知でしょうか。

正解は…

勘定科目 ⇒ 建物付属設備 or 消耗品費

法定耐用年数 ⇒ 6年

です。

今回は、蓄電[…]

舗装工事の勘定科目と法定耐用年数ってご存知でしょうか。

正解は…

勘定科目 ⇒ 構築物

法定耐用年数 ⇒ 舗装に使う素材によって異なる(3~15年)

です。

舗装工事の法[…]

溶接機の勘定科目と法定耐用年数ってご存知でしょうか。

正解は…

勘定科目 ⇒ 機械装置

法定耐用年数 ⇒ 生産される製品が属する業種によって異なる

です。

機械装置の法定[…]

機械装置の法定耐用年数の判定方法をご存知でしょうか。

機械装置の法定耐用年数は、

『その機械装置によって生産される製品が何の業種に属するか』

によって判定されます。

他の資産([…]

最後まで読んでいただき、ありがとうございました。